מה הסיפור עם האינפלציה והריבית ואיך כל זה משפיע עלינו? חמש שאלות שבטח שאלתם את עצמכם

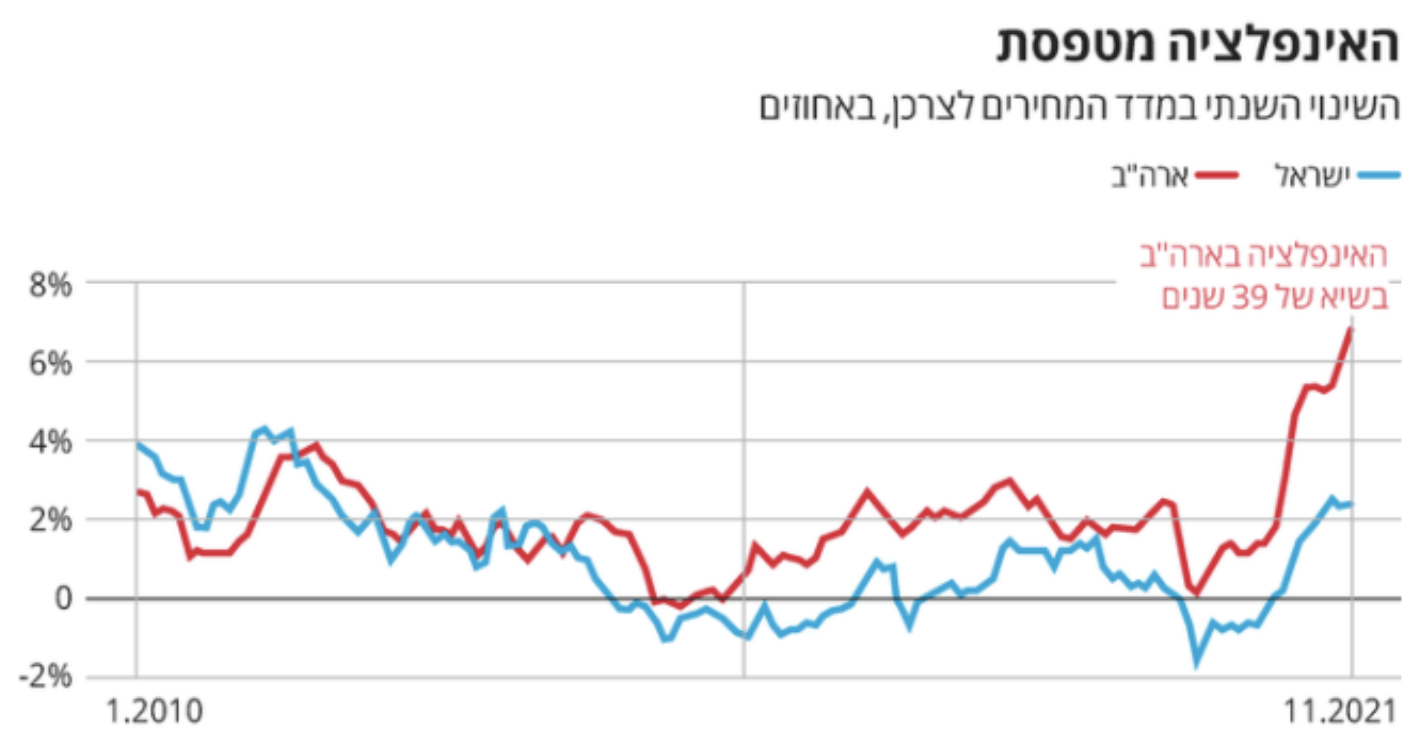

- מה זו אינפלציה? אינפלציה זהו תהליך של עליות מחירים, שבעקבותיו ההכנסה מספיקה לרכישה של פחות מוצרים ושירותים. עליות המחירים עלולות לנבוע כתוצאה ממחסור בהיצע – יש פחות עובדים, חומרי גלם, תהליכי הובלה ועוד תופעות שאנו רואים בעולם כיום. עליות מחירים עלולות לנבוע גם מגידול בביקושים – הרבה כסף פנוי מופנה לביקוש ולרכישה של שירותים ומוצרים. יצרנים ומשווקים מנצלים את הביקוש להעלאת מחירים (האינפלציה בישראל ובעולם כיום נובעת גם מירידת ההיצע וגם מעלייה בביקוש). בדרך כלל בנקים מרכזיים מגדירים כי המחירים יציבים כל עוד האינפלציה בטווח של 3%-1% לשנה. עליות מחירים בטווח זה משקפות את הגידול בפעילות הכלכלית בעולם: יותר אנשים, תפוקה, טכנולוגיה ותקשורת. שיעור העלייה במדד המחירים לצרכן מודד את האינפלציה בישראל.

מקור: הלמ"ס, ינואר 2022

2. מדוע חשוב לממשלות למנוע אינפלציה בשיעור גבוה מ 2%-3% לשנה? אינפלציה גבוהה עלולה להביא לחוסר יציבות כלכלית – חברתית. מבחינת הציבור הרחב, אינפלציה בשיעור גבוה היא כמו ירידה בהכנסה. והתגובות הן דרישה לעליית שכר וחוסר שביעות רצון. הממשלה, כמעסיקה של המוני עובדים, תיאלץ למצוא מקור כספי להעלאת שכר או להתמודד עם עובדים מתוסכלים וכועסים. מבחינת בעלי העסקים והחברות, אם המחירים עולים, תוכנית העבודה שלהם איננה יציבה כי ההוצאות שלהם לא ניתנות לחיזוי. בהעדר תוכנית כלכלית יציבה, הסיכון של עסקים עולה והם עלולים לצמצם את פעילותם. הם נאלצים להעלות את שכר העובדים, וגם ההכנסות שלהם עלולות להפגע מכך שהציבור הרחב (הלקוחות) מתמודד עם עליות מחירים רבות. צמצום הפעילות הכלכלית של העסקים וירידת הרווחיות שלהם, משפיעות על הכנסות הממשלה ממיסים ועל התעסוקה.

3.איך שינויים בריבית יכולים להשפיע על האינפלציה? באינפלציה גבוהה שנובעת מעודף ביקוש, ניתן לטפל בדרך כלל על ידי העלאת ריבית הבנק המרכזי (בנק ישראל). אם הריבית תהיה גבוהה יותר, לאנשים יהיה יותר כדאי לחסוך, ההלוואות יתיקרו, עסקים יקטינו הלוואות והשקעות ולכן יהיה פחות ביקוש של מוצרים ושירותים. שינויים בריבית הם באחריות הבנקים המרכזיים והם ניתנים לביצוע, לפחות בתיאוריה, בהתאם לצורך. הזכרנו כי קיימת לעיתים גם אינפלציה שנובעת ממחסור בחומרי גלם. באינפלציה כזו מטפלים בדרך כלל באמצעות שיפורים טכנולוגים, שיפור בהשכלה, הסרת חסמים בירוקרטיים של יבוא ותובלה, והגדלת כושר הייצור של מוצרים במחסור. אלה תהליכים שאינם תמיד בשליטת ממשלות והם עלולים להתמשך זמן רב עד שישפיעו על המחירים של מוצרים ושירותים.

4. מדוע שערי המניות יורדים כשהריבית עולה? עבור החוסכים והמשקיעים, שוק המניות משמש אפיק לחיסכון לעתיד. הם מקווים שערך השקעתם יגדל עם השנים. פוטנציאל התשואה החיובית שטמון בהשקעות, מגיע עם סיכון לירידת ערך ההשקעות. בשנים האחרונות, בהן הריבית בפיקדונות בנקאיים היא נמוכה מאוד, כמעט אפסית, האפשרות לחסוך ולהגדיל את שווי החיסכון, קיימת כמעט אך ורק בהשקעות שיש בהן סיכון. לכן, אם הבנקים המרכזיים מעלים את הריבית על פיקדונות לרמה של 2% ומעלה, סכומים גדולים שהיו מושקעים בשוק ההון, ינועו לעבר הפקדונות הבנקאיים, בהם התשואה היא חסרת סיכון. התנועה הזו משמעותה היצע גדול של מניות וירידות שערים.

5. כיצד עליית שער הריבית משפיעה עלי?

- הצלחה במיתון האינפלציה שומרת על כוח הקנייה שלי

- הלוואות שאני חייב.ת להחזיר – ההחזר החודשי של הלוואות בריבית משתנה* (מינוס, ליסינג, הלוואה לסגירת מינוס, הלוואות מחסכון פנסיוני, חלק ממסלולי המשכנתא), מתייקר.

- חסכונות ופיקדונות בבנקים – צבירת הערך בחסכונות ובפיקדונות בנקאיים בריבית משתנה* תהיה מהירה יותר.

- שווי ההשקעות שלי – חיסכון פנסיוני וקרן השתלמות, תיקי השקעות פרטיים – בשלב ראשון שווי ההשקעות יורד כפי שהוסבר בשאלה 4. בשלב מאוחר יותר יתכן וחלק מההשקעות יניבו תשואה בסיכון נמוך יותר מבעבר.

- מחירי הדיור

- התייקרות הריבית מייקרת את המשכנתאות ולכן מקטינה את הביקוש לנדל"ן.

- התייקרות הריבית מגדילה את האטרקטיביות של פיקדונות בנקאיים על פני השקעה בנדל"ן ובכך מקטינה את הביקוש לנדל"ן.

- הריבית העולה בפיקדונות בנקאיים תומכת במכירה של נכסי נדל"ן שנקנו על ידי משקיעים בתקופות של ריבית נמוכה, והעברת החסכונות שלהם לפיקדונות בנקאיים. תופעה זו מרחיבה את היצע הדירות.

הקטנת ביקוש והגדלת היצע תורמים יחד למיתון העליות או ירידות של המחירים בשוק הנדל"ן.

*ריבית משתנה – ריבית על הלוואות וחסכונות, שאיננה קבועה. בהסכם ההלוואה/החיסכון מוגדר כי במהלך תקופה החיסכון/ההלוואה הריבית עשויה להשתנות בהתאם לגורם חיצוני כלשהו. בדרך כלל, הריבית המשתנה בישראל תתבסס על ריבית הפריים.

ריבית הפריים היא ריבית בנק ישראל + 1.5%.

כיום ריבית בנק ישראל היא 0.1% לשנה, ולכן ריבית הפריים היא 1.6% לשנה.

אם ריבית בנק ישראל תהיה 1% לשנה, ריבית הפריים תהיה 2.5% לשנה.